هم اکنون بازار کار حسابداری به شدت نیازمند حسابداران ماهر، با تجربه و مسئول است. چنانچه یک حسابدار ب

تجزیه و تحلیل صورت های مالی در آموزش حسابداری اهمیت بسزایی دارد، از این جهت که تصمیم گیری صحیح و به موقع مدیران یا ذینفعان شرکت برای ادامه یا توقف فعالیت، سرمایه گذاری و یا خروج سرمایه و … را به شما می آموزد. از این رو یادگیری تجزیه و تحلیل صورتهای مالی نه تنها برای دانشجویان، بلکه برای کارکنان بخش حسابداری و مدیران هر کسبوکار نیز لازم بوده تا تحلیل درستی از وضعیت مالی شرکت و یا سازمان خود داشته باشند.

انجام تجزیه و تحلیل صورت های مالی یک شرکت بسیار مهم است، چون از طریق آن مدیران و سرمایهگذاران متوجه خواهند شد که شرکت شما در مقایسه با دوره های قبل چه عملکردی داشته و همچنین میتوانید عملکرد شرکت خود را با رقبای خود مقایسه کنید. پس حسابداران ارشد باید نحوه تجزیه و تحلیل صورت های مالی را فرا گرفته، تا با آموزش آن به کارکنان خود، شناخت و درک درستی از سازمان پیدا کنند و برای اهداف مالی آینده شرکت خود بهتر تصمیم بگیرند.

اما قبل از هر چیز باید بدانیم که اجزای صورت مالی کدامند و تجزیه و تحلیل آن چگونه انجام میشود؟ اجزای صورتهای مالی به چهار گزارش بسیار مهم تفسیمبندی میشوند:

به زبان ساده یک صورت مالی شامل ترازنامه، گزارش عملکرد و صورت گردش وجوه نقد است که محصول فرایند حسابداری یک شرکت میباشند. مبنای تهیه صورت مالی استانداردهای حسابداری است که آنها نیز به نوبهی خود بر مفاهیم نظری گزارشگری مالی استوار هستند.

صورت مالی باید به گونهای تهیه شود که وضعیت مالی و عملکرد مالی را شفاف و واضح نشان دهد. با توجه به موارد فوق در صورتی که صورت مالی مطابق با استانداردهای حسابداری تهیه شود، میتواند کمک زیادی به مدیریت واحد تجاری برای ارزیابی دقیقتر و تصمیمگیری صحیحتر داشته باشد. همراه صورت مالی، یادداشتهای توضیحی برای شفاف سازی کامل این گزارشات ارائه خواهند شد.

![]()

هدف از تهیهی این صورت سود و زیان، ارائه ی کلیهی درآمدها و هزینههای شناسایی شده طی یک دورهی مالی برای یک هلدینگ یا چند شرکت زیر مجموعه میباشد. تمرکز اصلی این گزارش بر درآمدها و هزینههای عملیاتی آنهاست. موارد زیر باید به ترتیب ارائه و در صورت سود و زیان جامع نشان داده شوند:

درآمدها و هزینههای تحقق نیافتهی ناشی از تغییرات ارزش آن دسته از داراییها و بدهیهایی که بر مبنایی مستمر اساساً به منظور قادر ساختن واحد تجاری به انجام عملیات نگهداری میگردد و به موجب استانداردهای حسابداری مستقیماً به حقوق صاحبان سرمایه منظور میشود (از قبیل درآمدها و هزینههای ناشی از تجدید ارزیابی داراییهای ثابت مشهود)، تنها در صورت سود و زیان جامع گزارش میگردد. اگر فکر می کنید به یک آموزش دقیق نیاز دارید تا بتوانید صورت های مالی را به خوبی تجزیه و تحلیل کنید بهترین کار دیدن آموزش حسابداری بازار کار است.

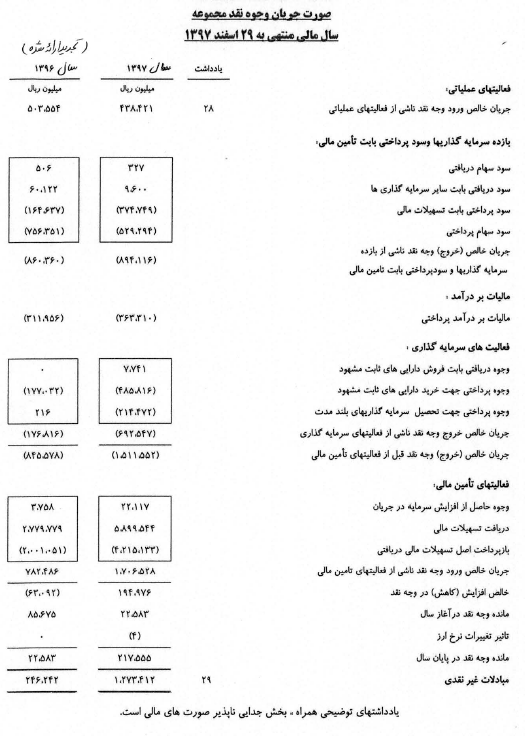

صورت جریان وجوه نقد اطلاعات مفیدی در مورد طرق ایجاد و مصرف وجه نقد توسط واحد تجاری ارائه میکند. بر اساس حسابداری تعهدی، سود خالص معمولاً با خالص جریانهای نقدی، گزارشگری دورهای جریانهای ورودی و خروجی وجه نقد ضروری است.

صورت جریان وجوه نقد صورت جریانی است که افزایش یا کاهش در مبلغ وجه نقد ناشی از معاملات با اشخاص حقیقی یا حقوقی مستقل از شخصیت حقوقی واحد تجاری و ناشی از سایر رویدادها را نمایش میدهد. صورت جریان وجود نقد باید منعکسکنندهی جریان نقدی تحت سرفصلهای اصلی زیر باشد:

فرایند تجزیه و تحلیل صورتهای مالی یک شرکت به منظور اهداف تصمیمگیری و آگاهی از وضعیت مالی و سلامت کلی سازمان انجام میشود. در صورتهای مالی اطلاعات مالی را ثبت میکنند و باید از طریق تجزیه و تحلیل صورتهای مالی ارزیابی شوند تا به چیزی مفید برای سرمایهگذاران، سهامداران و مدیران تبدیل شوند.

اما نحوه تجزیه و تحلیل صورتهای مالی بسته به نوع تحلیلی که انتخاب میکنید متفاوت است. در ادامه یاد میگیرید که سه نوع تحلیل صورتهای مالی، تحلیل افقی، تحلیل عمودی تجزیه و تحلیل نسبت وجود دارد. هر یک از این ابزارها به تصمیمگیرندگان اطلاعات خوبی دربارهی نحوه عملکرد شرکت میدهند. تجزیه و تحلیل افقی، مقایسه عملکرد کسبوکار، سازمان یا شرکت در طول زمان است. سرمایهگذاران از روندهای عملکرد برای پیشبینی عملکرد آینده استفاده میکنند.

تجزیه و تحلیل عمودی، عملکرد شرکت را با یک عدد پایه مقایسه میکند. از این نظر، تحلیل عمودی مانند ارزیابی وضعیت موجود است. تجزیه و تحلیل نسبت رایجترین شکل تجزیه و تحلیل صورتهای مالی است. در تجزیه و تحلیل نسبت، حسابهای صورتهای مالی مختلف با هم مقایسه میشود. به عنوان مثال، نسبت بدهی به حقوق صاحبان سهام، بدهی شرکت را با مجموع حقوق صاحبان سهام مقایسه میکند. این نسبت به صورتی معکوس نشان میدهد که ارزش دارایی سرمایهگذاران پس از کسر تمام بدهیها چقدر است؟

تجزیه و تحلیل نسبت فقط به صورت افقی برای ترسیم روندهای درون شرکت استفاده نمیشود بلکه از آن میتوان برای مقایسهی شرکتهای مختلف استفاده کرد. به عنوان مثال، یک شرکت کوچک و بزرگ را نمیتوان بر اساس ارزش خالص ریالی مقایسه کرد و به جای آن از نسبتها استفاده میشود.

همهی سرمایهگذاران و اعتباردهندگان با دیدن آموزش نحوه تهیه صورت های مالی از آنها برای سنجش عملکرد شرکت و کمک به پیش بینی عملکرد آینده و تصمیم گیریهای مالی خود استفاده میکنند. بطور کلی شش مرحله برای تجزیه و تحلیل مؤثر صورتهای مالی وجود دارد.

اول، تجزیه و تحلیل زنجیره ارزش صنعت را انجام دهید، زنجیرهای از فعالیتها که شامل ساخت، تولید و توزیع محصولات و یا خدمات شرکت است. معمولا روشهایی مانند پنج نیروی پورتر یا تجزیه و تحلیل ویژگیهای اقتصادی در این مرحله استفاده میشود.

سپس به ماهیت محصول و خدماتی که شرکت عرضه میکند از جمله منحصر به فرد بودن محصول، سطح حاشیه سود، ایجاد وفاداری به برند و کنترل هزینهها توجه کنید. بعلاوه عواملی مانند یکپارچهسازی زنجیره تأمین، تنوع صنعت و تنوع جغرافیایی را باید در نظر بگیرید.

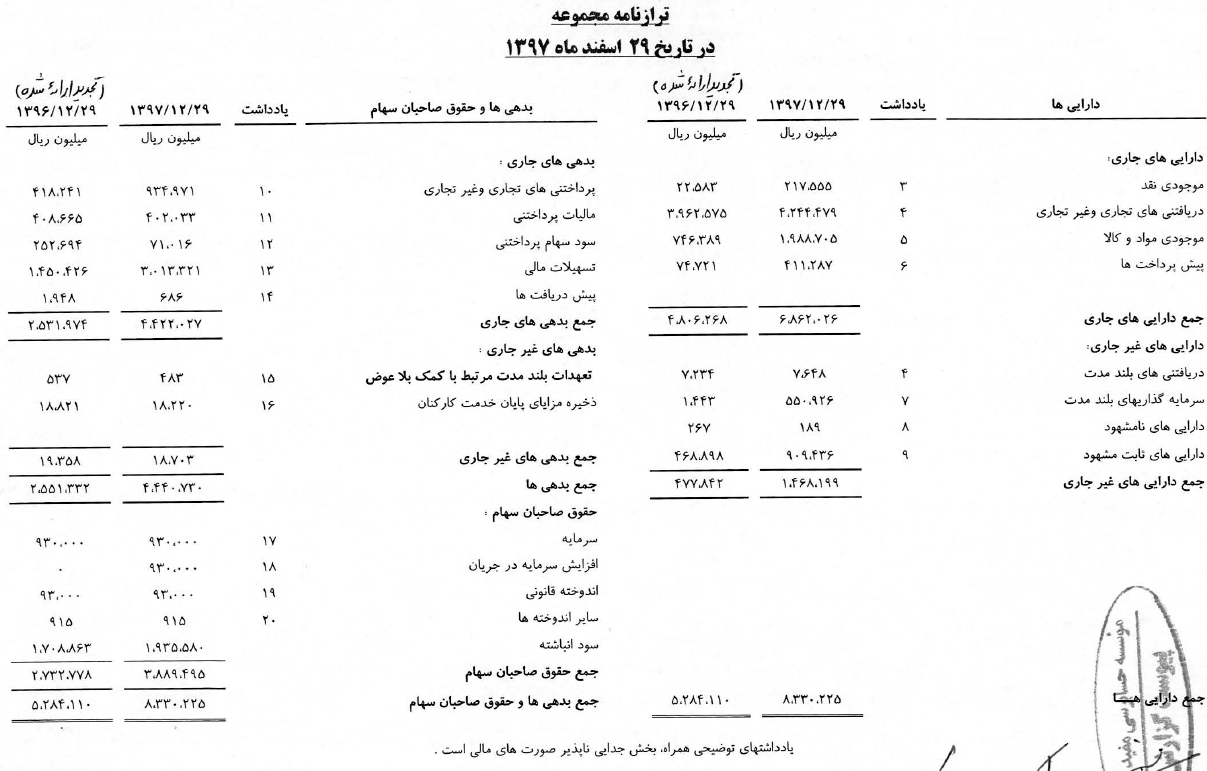

صورتهای مالی مهم را در چارچوب استانداردهای حسابداری مربوطه بررسی کنید. در بررسی حسابهای ترازنامه، مسائلی از جمله تشخیص، ارزیابی و طبقهبندی برای ارزیابی صحیح مهم هستند. سؤال اصلی باید این باشد که آیا این ترازنامه تصویر کاملی از وضعیت اقتصادی این شرکت را به نمایش میگذارد یا خیر.

هنگام ارزیابی صورتحساب درآمد نکته اصلی این است که کیفیت درآمد را به عنوان تصویری کامل از عملکرد اقتصادی شرکت ارزیابی کنید. ارزیابی صورتحساب جریانهای نقدی به درک تأثیر وضعیت نقدینگی این شرکت از جمله عملیاتها، سرمایهگذاری و فعالیتهای مالی در طول دوره، در اصل منشأ درآمدها، جایی که پولها خرج شده و نحوهای که نقدینگی شرکت تحت تأثیر قرار گرفته است، کمک میکند.

در این مرحله، متخصصان مالی با ارزیابی شرکت و صورتهای مالی آن میتوانند از ارزش شرکت مطلع شوند. رایجترین ابزارهای تجزیه و تحلیل، نسبتهای صورتهای مالی کلیدی مربوط به نقدینگی، مدیریت دارایی و سودآوری، ارزیابی خطر یا بازار و مدیریت و پوشش بدهی هستند. با توجه به سوددهی، دو سوال بزرگ وجود دارد: صرفنظر از اینکه شرکت چگونه داراییهای خود را تأمین میکند عملیاتهای شرکت نسبت به داراییهای آن و از دیدگاه سهامداران، چقدر این شرکت سودآور است.

همچنین لازم است یاد بگیرید که چگونه معیارهای بازدهی با عوامل تاثیرگذار اولیه تعیین میشود. در نهایت، تجزیه و تحلیل نسبتهای مالی به شیوهای مقایسهای بسیار ضروری است. به نسبتهای اخیر و نسبتهای مربوط به دورههای قبلی و یا شرکتهای دیگر و یا صنعتهای دیگر نگاهی بیندازید و آنها را بررسی کنید.

اگر چه این کار بسیار چالشبرانگیز است اما متخصصان مالی باید فرضیات منطقی در مورد آینده این شرکت (و صنعت آن) بسازند و نشان دهند که چگونه این فرضیات هردوی جریانهای نقدی و بودجه را تحت تأثیر قرار میدهد. این کار اغلب شکل صورتهای مالی مبتنی بر روشهایی مانند رویکرد درصد فروش به خود میگیرد.

در حالی که روشهای ارزیابی زیادی وجود دارد رایجترین روشی که میتوانید استفاده کنید یک نوع روش تنزیل جریانهای نقدی است. این جریانهای نقدی را میتوان در قالب سود سهام پیش بینیشده بیان کرد و یا تکنیکهای دقیقتری مانند جریان نقدی آزاد برای هر دو صاحبان سهام یا سرمایهگذار شرکت به کار گرفت. روشهای دیگر نیز شامل استفاده از ارزیابی نسبی یا ارزیابیهای مبتنی بر حسابداری مانند ارزش افزوده اقتصادی هستند.

مدیران، سرمایهگذاران و تحلیلگران باتجربه، اطلاعات صنعت را در طول زمان جمعآوری میکنند. با استفاده از این اطلاعات میتوانند تجزیه و تحلیل صورتهای مالی را به صورت کاملتر و بهتر انجام دهند. اما مراحل اساسی که باید در دوره های آموزش صورتهای مالی یاد بگیرید انجام دهید چیست؟ در ادامه به این مراحل اشاره میکنیم.

مرحله اول : صورتهای مالی ۳ تا ۵ سال اخیر از جمله ترازنامهها، صورتحساب جریان نقدی، صورتحساب درآمد، صورتحساب حقوق صاحبان سهام را جمعآوری کنید.

مرحله دوم : در این مرحله، صورتهای مالی ذکرشده را تجزیه و تحلیل کرده و آنها را بررسی کنید تا تغییرات بزرگ در موارد خاص از یک سال به سال بعد را پیدا کنید. آیا درآمدها در طول یک سال، جهشی بزرگ یا کاهش بزرگ داشتهاند؟ داراییهای ثابت یا داراییهای کل افزایش یا کاهش داشتهاند؟ علاوه بر این، به دنبال فعالیتهای مشکوک باشید. اگر چیزی توجه شما را جلب کرد تحقیق کنید که چه چیزی در مورد آن کسب و کار میدانید تا دلیل مشکوک بودن فعالیت و موارد را پیدا کنید. به عنوان مثال، آیا شرکت بعضی عملیاتهای خود را در طی دوره تجزیه و تحلیل ارزان فروخته است؟

مرحله سوم : مطمئن شوید گزارشهای صورتهای مالی را مرور و بررسی کردهاید. این گزارشها ممکن است حاوی اطلاعاتی باشند که در تجزیه و تحلیل صورتهای مالی مهم بوده و به کار آیند.

مرحله چهارم : ترازنامه را تجزیه و تحلیل کنید تا بفهمید آیا تغییرات بزرگی در داراییها، بدهیها یا حقوق صاحبان سهام دیده میشود؟

مرحله پنجم : صورت درآمد را بررسی کنید تا روندهای مختلف در طول زمان را شناسایی کنید.

مرحله ششم : پس از آن، صورت حقوق صاحبان سهام شرکت را ارزیابی کنید. این سؤال را از خود بپرسید: آیا شرکت سهام جدید صادر کرده یا سهمها را خریداری کرده است؟ حساب درآمدهای انباشته در حال افزایش یا کاهش است؟

مرحله هفتم : صورتحساب جریان نقدی شرکت را تجزیه و تحلیل کنید.

مرحله هشتم : نسبتهای مالی را محاسبه کنید.

مرحله نهم : پس از آن، دادههای اصلی شرکت را جمعآوری میکنید.

مرحله دهم : اطلاعات بازار کسبوکار یعنی قیمت سهام کسبوکار و همچنین نسبت قیمت به درآمد را بررسی کنید.

مرحله یازدهم : پرداخت سود سهام را چک کنید. نسبت پرداخت سود سهام، درصد درآمد خالصی که شرکت در قالب سود سهام به سهامداران میدهد را میسنجد. نحوه محاسبه نسبت پرداخت سود سهام: سود کل سالانه هر سهم / درآمدهای تقسیمی هر سهم.

مرحله دوازدهم : اکنون میتوانید تمام اطلاعاتی که شما ایجاد کردهاید را ارزیابی کرده و به این صورت، تجزیه و تحلیل صورتهای مالی کسبوکار خود را انجام دهید.

مراحل دیگری هم در کنار این مراحل وجود دارد و همهی این مراحل به شما کمک میکند درک و شناخت عمیقتری از مفهوم اعداد شرکت و نحوهای که این اعداد و ارقام بر عملکرد و رشد شرکت تأثیر میگذارند بدست آورید. به همین خاطر به افراد مبتدی و مدیرانی که با نحوه تجزیه و تحلیل صورتهای مالی آشنا نیستند توصیه میشود با شرکت در دورههای آموزش حسابداری بازار کار مفاهیم پایه و اجزای صورتهای مالی را فرا گرفته تا تصمیمات بهتری درباره سازمان و شرکت خود بگیرند.

کسب و کارهای بزرگ و کوچک از صورتهای مالی نهایی سالانه به عنوان ابزاری برای مطلع کردن مدیران، سهامداران و مصرفکنندگان از میزان پیشرفت کسب و کار استفاده میکنند. با استفاده از این گزارش وضعیت کنونی کسب و کار در پایان سال مشخص شده و میتوان به شکل بهتری برای سال بعد از لحاظ استراتژیک تصمیمگیری کرد. این صورت حساب سالانه معمولا برای ارائه در جلسهی پایان سال و یا توزیع بین سهامداران انجام میشود و تا آنجا که ممکن است اطلاعات مختلف مالی مربوط به کسب و کار را در خود جای داده است.

تهیه صورتهای مالی نهایی سالانه موضوعی تنها مربوط به کسب و کارهای بزرگ نیست. امروزه تعداد کسب و کارهای کوچک و متوسط در سراسر دنیا رشد بسیار زیادی را داشتهاند. به عنوان مثال در ایالات متحدهی امریکا شاهد وجود بیش از ۲۹ میلیون کسب و کار کوچک هستیم که برای بازار بسیار کوچکی در حال رقابت با یک دیگر هستند. بنابراین چه چیزی میتواند بیش از هرچیز به این شرکتها در رقابت تنگاتنگ کمک کند؟ قطعا داشتن استراتژی مناسب که بر پایهی اطلاعات مالی دقیق بنا شده است یکی از مهمترین رویکردها است.

در بسیاری از کشورهای دنیا قانون، کسب و کارهای رسمی را موظف به ارائهی صورت حسابهای مالی نهایی سالانه به سهامداران میکند. بسیاری از دیگر سازمانها از جمله سازمانهای مردمنهاد و خیریه نیز از این گزارشهای نهایی سالانه بهره میبرند. بنابراین واضح است که نحوه تجزیه و تحلیل صورتهای مالی سالانه یکی از مهمترین موضوعات در علم حسابداری تبدیل شود.

صورتهای مالی نهایی سالانه شامل وضعیت کنونی کسب و کار (و یا سازمان)، اهداف آینده و موضوعات مهم مالی سال گذشته میشود. برای کسب و کارهای کوچک داشتن صورتهای مالی نهایی سالانه که به صورت کامل و صادقانه تهیه شده باشد اهمیت بسیار زیادی در رشد و آیندهی کسب و کار دارد. بنابراین هیچ شکی در میزان اهمیت تهیه صورتهای مالی نهایی سالانه چه برای کسب و کارهای کوچک و چه برای کسب و کارهای بزرگ باقی نمیماند.

در بسیاری از کشورها، دولت کسب و کارها را موظف میکند که اطلاعات رسمی مربوط به خود را در قالب صورتهای مالی نهایی سالانه گزارش دهند. در کنار این موضوع، بسیاری از شرکتها از این گزارش برای متقاعد ساختن سهامداران کنونی و همچنین سهامداران آینده برای سرمایهگذاری در شرکت استفاده میکنند.

کسب و کارهای کوچک نیز به روشهای مختلف میتوانند از صورتهای مالی نهایی سالانه بهره ببرند. در بهترین شرایط، صورتهای مالی نهایی سالانه شامل یک گزارش از مدیر شرکت، وضعیت مالی کنونی شرکت و همچنین میزان درآمد کسب و کار میشود.

صورتهای مالی نهایی سالانه معمولا با اطلاعاتی کلی دربارهی شرکت و موضوعات پر اهمیت حوزهی کسب و کار در سال گذشته آغاز میشود. سپس مدیران اجرایی یک گزارش کامل را برای سهامداران آماده میکنند که در آن موضوعات کلیدی سال گذشته و همچنین دیدگاهشان برای سال جدید را بیان میکنند. در کسب و کارهای کوچک این گزارش میتواند برای ارائه به کارکنان و دادن انگیزه به آنها استفاده شود.

به صورت معمول، گزارش صورتهای مالی نهایی سالانه شامل سه بخش اساسی مالی میشود. در حالی که تمامی این سه مورد به شکلی نزدیک با یک دیگر رابطه دارند، هرکدام موضوعات مهمی را در رابطه با شرایط مالی شرکت بیان میکنند. اولین مورد شامل ترازنامهی شرکت میشود. این ترازنامه میتواند به صورت دقیق وضعیت مالی کنونی شرکت را به تصویر بکشد. در ترازنامه سه موضوع مهم یعنی دارایی، بدهی و سرمایه مشخص میشود.

ترازنامه تمام داراییها و بدهیهای یک شرکت را نشان میدهد. صورتحساب درآمد به کل سال نگاهی میاندازد. با درآمدها شروع میشود و سپس هزینهها را از درآمد خالص کسر میکند. صورتحساب جریان نقدی نشان میدهد که پول نقد شرکت از کجا حاصل شده و با تقسیم جریان نقدی بر وجه نقد حاصل از عملیاتها، سرمایهگذاریها و تامین مالی جواب بدست میآید.

مورد دوم از قسمتهای مهم صورتهای مالی سالانه شامل درآمد شرکت در سال گذشته میشود. این قسمت اهمیت بسیار زیادی در جلب توجه سهامداران دارد. در پایان نیز جریان نقدینگی سومین بخش مهم صورتهای مالی نهایی سالانه را تشکیل میدهد. این قسمت در حقیقت بیانگر بودجه و میزان مخارج به صورت دقیق است.

صورتهای مالی نهایی سالانه شامل موارد دیگری نیز میشود که از میان آنها میتوان به موضوعات زیر اشاره کرد:

همانگونه که پیشتر نیز گفته شد، صورتهای مالی نهایی سالانه بخشی اساسی از کسب و کارهای بزرگ است. صورتهای مالی در این گونه از کسب و کارها نیاز دارند که به صورت کامل و دقیق سرمایهگذاران خصوصی و عمومی خود را دربارهی موضوعات مالی شرکت مطلع سازند. با این حال کسب و کارهای کوچک نیز میتوانند به شکلهای مختلفی از صورتهای مالی نهایی سالانه بهره ببرند. در ادامه به بعضی از فواید این صورت حسابها برای کسب و کارهای کوچک اشاره شده است:

کسب و کارها به سادگی در طول سال درون موضوعات روزمره غرق میشوند و نمیتوانند دید کلی خود را نسبت به روند کلی کار حفظ کنند. کسب و کارهای کوچک میتوانند از گزارش مالی نهایی سالانه برای ارزیابی موضوعات مختلف اساسی دربارهی استراتژی کاری خود بهره ببرند. به این طریق میتوان نسبت به روند کلی که کسب و کار در حال طی کردن است نگاهی جامع انداخت و از شرایط آن مطلع شد. بنابراین در آموزش حسابداری بازار کار نباید از اهمیت کسب و کارهای کوچک غافل شد.

گزارش مالی سالانه میتواند نقش اساسی در تعیین جایگاه کسب و کار در حوزهی رقابت با دیگر شرکتها داشته باشد. این گزارش میتواند به ما در شناخت رقیبها، امتیازها و ضعفها ما در این رقابت، شناخت چالشها و همچنین پیدا کردن فرصتها کمک کند. تجزیه و تحلیل صورتهای مالی میتواند به افراد در پیدا کردن موضوعات مختلف در رابطه با حوزهی رقابت کسب و کار یاری رساند.

هر کسب و کاری دارای اهداف خود است. این اهداف تنها مربوط به موضوعات مالی نیستند بلکه دربارهی موضوعات مختلف از جمله مدیریت منابع انسانی و… نیز اهمیت دارند. گزارش کاری سالانه به صورت واضح میتواند نشان دهد که آیا اهداف مختلف کسب و کار به دست آمده است یا خیر. دانستن این موضوع اهمیت بسیار زیادی در درک شرایط کسب و کار و میزان موفقیت آن دارد.

از گزارش سالانه مالی میتوان برای تعیین اهداف سال بعد بهره برد. بنابراین یکی از موضوعات مهم در رابطه با آموزش تجزیه و تحلیل صورتهای مالی تاثیر آن در تعیین اهداف برای سالهای آینده است. این موضوع برای کسب و کارهای بزرگ از اهمیت بسیار زیادی برخوردار است و سرمایهگزاران را میتوان در روند تعیین اهداف سال بعد به صورت مناسب شرکت داد. برای کسب و کارهای کوچک نیز چنین گزارشی میتواند در تعیین اهداف سالانه کمک بسیار زیادی کند.

تصور کنید که یک کسب و کار کوچک راه انداختهاید و اکنون سال سوم از شروع کارتان است. آیا برنامههایی برای رشد و فروش بیشتر شرکت خود دارید؟ شاید میخواهید برای توسعهی کسب و کار خود چندین سرمایهگذار را جذب کنید. مهم نیست برنامههای شما تا چه حد بزرگ هستند. اگر از الان تهیه صورتهای مالی نهایی سالانه را آغاز کنید میتوانید برای مراحل بعد خود آمادهتر باشید.

گزارش صورتهای مالی نهایی سالانه نشان میدهد که شما به اندازهی کافی حرفهای بوده و برای رشد کسب و کار خود در صورت جذب سرمایهگذاری از قابلیتهای لازم برخوردارید.

در شرکتهای بزرگ تهیهی این گزارش مالی معمولا به یک کار تیمی از قسمتهای مختلف شرکت نیاز دارد. با این حال در بسیاری از استارتاپهای امروی افراد شاید وقت کافی برای تهیهی یک گزارش کامل و دقیق ندارند. در این مورد است که بعضی از نرمافزارها میتوانند در روند تهیهی این صورتهای مالی به کسب و کارها یاری رسانند.

استفاده از شیوههای اتوماسیون حسابداری میتواند روند تمامی این موضوعات را تا حدود بسیار زیادی سریع و دقیق سازد. با این حال آموزش تجزیه و تحلیل صورتهای مالی اهمیت خود را همواره به صورت کامل حفظ میکند.

شرکتهای عمومی بزرگ باید صورتهای مالی خود را به صورت کامل میان سهامدارن توزیع کنند. این موضوع در کشورهای مختلف طابع قوانینی هستند که در بسیاری از موراد میتوانند کاملا متفاوت باشند. برای کسب و کارهای کوچک بسیاری از این گزارشها میتوانند تنها توسط کسب و کار استفاده و برای آینده آرشیو شود.

سازمانهای مردم نهاد شاید بخشی از گزارش مالی سالانهی خود را به صورت کامل برای عموم منتشر سازند تا به این شکل داوطلبین و کمکرسانان خود را برای کمکرسانی بیشتر تشویق کنند. همچنین این موضوع اهمیت بسیار زیادی در شفافسازی موضوعات مختلف مالی در رابطه با این سازمانهای مردم نهاد دارد.

همهی شرکتهای تجاری و سازمانهای بزرگ خصوصی به صورت دورهای صورتهای مالی را تجزیه تحلیل و آماده میکنند . از مزایای آموزش صورتهای مالی این است که میتوانیم وضعیت مالی هر شرکت را در یک دوره خاص ارزیابی کنیم . کار به کاربران کمک میکند اطلاعات مالی برای تجزیه و تحلیل و مقایسه سلامت یک شرکت با دیگر شرکتها را بدست آورند. در تجزیه و تحلیل صورتهای مالی شرکت اطلاعاتی مثل سودآوری، نقدینگی و بازده عملیاتی ارائه میشود.

در آموزش تجزیه و تحلیل صورتهای مالی، سرمایه گذاران، مدیران و حسابداران با سه نوع صورتحساب مالی که تجزیه و تحلیل میشوند آشنا میگردند. این سه صورتحساب مالی ترازنامه، صورتحساب درآمد و صورتحساب جریان نقدی هستند. ترازنامه تصویر آنی از وضعیت مالی شرکت است.

![]()

حداقل یک بار در سال یا هر سه ماه یک بار باید صورتهای مالی باید تجزیه و تحلیل شود تا از اطلاعاتی که از این طریق بدست میآید بهترین بهره را ببرید. تجزیه و تحلیل صورتهای مالی به رشد کسبوکار کمک میکند. از طریق تجزیه و تحلیل صورتهای مالی میتوان نقاط قوت و نقاط ضعف مالی و روابطی که در شرکت شما وجود دارد را مشخص و شناسایی کرد. اما یادگیری نحوه تجزیه و تحلیل صورتهای مالی چه مزایایی برای مدیران و سرمایهگذاران خواهد داشت.

صورتحساب جریان نقدی یکی از صورتهای مالی است که در آموزش تجزیه و تحلیل صورتهای مالی نحوه تحلیل آن را یاد میگیرید. همانطور که از نام آن پیدا است، این صورتحساب پولهایی که به حساب ریخته میشود یا از حساب خارج میشود را محاسبه میکند. صورتحساب جریان نقدی توانایی مالی شرکت در پرداخت بدهیهای خود در یک مقطع زمانی را نشان میدهد.

برخی از شرکتها درآمدهای ادواری دارند و از طرف دیگر هزینهها ثابت است که به همین خاطر باید برای پرداخت هزینههای ثابت خود چارهای بیندیشند. تامین هزینهها در سه ماهه اول سال برای مدیران کسبوکار و برای مدیریت منابع مالی مهم است.

در دورههای آموزش حسابداری مقدماتی با انواع صورتهای مالی آشنا میشوید. صورتهای مالی بدهیهای موجود شرکت را نشان میدهد. این بدهیها عبارتند از وامهای کسبوکار و خطوط اعتباری و کارتهای اعتباری و طلبهای مربوط به فروشندگان. یک مدیر کسبوکار که برای وام توسعه کسب و کار برنامه ریزی کرده است میتواند به صورتهای مالی نگاهی بیندازد و از طریق آن بفهمد که آیا لازم است بدهیها را قبل از درخواست وام از وامدهندگان کاهش دهد. صورتهای مالی را بررسی کنید و درآمدها و دارایی و بدهیهای موجود را در نظر بگیرید.

ترازنامه جزئی از صورتهای مالی است و داراییها در ترازنامه گنجانده میشود. با یادگیری نحوه تجزیه و تحلیل صورتهای مالی میتوانید بفهمید آیا موجودی زیاد یا خیلی کم است و اطلاع از آن به مدیران کمک میکند برای ماههای فروش آینده آماده شوند. نگهداری موجودی زیاد یک مشکل بالقوه امنیت پول را در پی دارد در حالی که نداشتن موجودی کافی منجر به از دست دادن مشتریان و سهم بازار میشود. بنابراین، اطلاع از موجودی با کمک تجزیه و تحلیل صورتهای مالی بسیار اهمیت دارد.

انجام تجزیه و تحلیل صورتهای مالی هر سه ماه یکبار و یا هر سال یکبار به صاحبان کسب و کار کمک میکند روند رشد کسبوکار را ببینند. شرکتهایی که تازه تاسیس شدهاند ممکن است در چند سال ضرر و زیانهایی ببینند اما توسعه محصولات و رشد پایه مشتری را تجربه کنند. در عین حال، صورتحسابهای مالی نشان میدهد که آیا مدیر کسبوکار تخمینهای پیشبینی شده را برآورده کرده است یا خیر.

اگر مدیری ۱۰ درصد رشد سالانه را پیشبینی و برای آن برنامهریزیهایی انجام داده اما فقط به ۷ درصد رشد دست یافته است رهبران کسبوکار باید به دنبال راههایی برای کاهش هزینهها یا افزایش درآمدها و یا هر دو باشند. صورتهای مالی اطلاعاتی را به مدیران میدهد تا بررسی بیشتری انجام داده و راههای مناسبتری پیدا کنند.

هنگامی که کسبوکار به دنبال شرکا و یا سرمایهگذارانی برای توسعه کسبوکار میگردد صورتهای مالی ازاهمیت زیادی برخوردار خواهند بود. تجزیه و تحلیل صورتهای مالی نه تنها کمک میکند تا سرمایهگذاران بفهمند که آیا شرکت در حال کسب درآمد است یا خیر همچنین به شناسایی یک هزینه معقول هر سهم کمک میکند. بنابراین، حقوق صاحبان سهام بر اساس سرمایه گذاری به داراییها اضافه شده و از بدهیها کسر میشود تا تا مجموع حقوق صاحبان سهام بدست آید.

برای مثال، اگر شرکت ۱ میلیون دلار دارایی و ۵۰۰.۰۰۰ دلار بدهی دارد و ۵۰۰،۰۰۰ دلار دیگر سرمایه دریافت میکند، جمع حقوق صاحبان سهام ۱ میلیون دلار خواهد بود (۱،۰۰۰،۰۰۰ دلار دارایی + ۵۰۰.۰۰۰ دلار سرمایه – ۵۰۰،۰۰۰ دلار بدهی = 1،۰۰۰،۰۰۰ دلار).

شرکتهایی که در فعالیتهایی مثل ادغام و خرید درگیر میشوند از تجزیه و تحلیل صورتهای مالی استفاده میکنند تا بفهمند ارزش سرمایهگذاری چقدر است. به عنوان مثال: ارزش دفتری با استفاده از اطلاعات در صورتهای مالی محاسبه میشود. همچنین در ارزیابی جریانهای نقدی گذشته و سود مفید است و از آنها میتوان برای برآورد و پیشبینی مالی برای سال آینده استفاده کرد. شرکتها نیز در سهام سرمایهگذاری میکنند تا منافعی از پول نقد استفاده نشده بدست آورند. همچنین استفاده از تجزیه و تحلیل صورتهای مالی به شما کمک میکند شرکتهای کم ارزش را شناسایی کنید و از سرمایهگذاری در آنها بپرهیزید.

از آنجا که تجزیه و تحلیل صورتهای مالی به شما کمک میکند یک تصویر لحظهای از وضعیت مالی شرکت را ببینید، آنها ابزاری برای تصمیمگیری بهتر به شمار میروند. صورتهای مالی روندهای کسب و کار و میزان مطالبات، میزان پرداخت وام و مشکلات جریان نقدی را نشان میدهد. به عنوان مثال : گزارشهای حسابهای دریافتنی نشان میدهد که چه کسی به موقع پول را پرداخت کرده، و تاخیرهای ۳۰ روزه، ۶۰ روزه و ۹۰ روزه در پرداخت را نشان میدهد.

با یادگیری و آموزش تجزیه و تحلیل صورتهای مالی و در نهایت، استفاده از آن میتوانید بفهمید کدام مشتریان در جایگاه خوبی هستند، کدام حسابهای دریافتی هنوز دریافت نشدهاند کدام یک بدهیهای غیرقابل وصول هستند و … از طریق گزارش حسابهای پرداختنی میفهمید که به چه کسی بدهکار هستید و چه موقع پول دریافت کردهاید.

همچنین میتوانید گزارشهایی تهیه کنید تا به هر سوالی که درباره میزان بدهیها، موجودیها، داراییها و درآمدها پرسیده میشود پاسخ دهید. وقتی میخواهید برای موفقیت و رشد کسبوکار تصمیمات استراتژیکی بگیرید باید به این سوالات جواب دهید.

صورتهای مالی نشان میدهد که درآمد سالانه شرکت از فروش محصولات و خدمات چقدر است. فروش ممکن است نوساناتی داشته باشد اما برنامهریزان مالی باید بتوانند الگویی را از این ارقام فروش سالانه شکل دهند. برای مثال: شرکت ممکن است هنگام معرفی و عرضه محصول جدید، الگوی افزایش فروش داشته باشد. فروش ممکن است پس از یک سال عرضه به بازار کاهش یابد. این الگو مفید است چون پتانسیل محصول و الگوهای فروش را نشان میدهد و مدیران اجرایی میدانند که پس از یک سال باید انتظار کاهش فروش را داشته باشند.

یکی دیگر از مزیتهای یادگیری نحوه تجزیه و تحلیل صورتهای مالی و استفاده از آنها برای برنامه ریزی و تصمیمگیریها آینده است. صورتهای مالی میزان بودجهی شرکت را نشان میدهند. بودجه نشان میدهد چقدر این شرکت پول دارد و چقدر میتواند برای تولید محصولات، توسعه کمپینهای بازاریابی یا گسترش اندازه فعلی دفتر صرف کند. آگاهی از میزان پولی که برای برنامهریزی و تصمیمگیری در دسترس قرار دارد به شما کمک میکند که بیش از حد انتظار هزینه نکنید.

وامدهندگام میتوانند سلامت مالی شرکت و کسبوکار شما را با بررسی صورتهای مالی ارزیابی کنند. آنها گردش موجودی و مطالبات و بدهیها را در کنار شاخصهای دیگر بررسی میکنند. درصد سود حاصل از فروش بخش مهمی از اطلاعات برای وامدهنده است. علاوه بر این، وامدهندگان به روندهای مالی کسبوکار و رشد سهام توجه میکنند بنابراین لازم است که این اطلاعات دقیق باشد. کسب و کارها اغلب از لحاظ مالی به وام به عنوان بخشی از استراتژی خود برای بقا نیاز دارند.

شرکتها برای دریافت وام، کارتهای اعتباری تجاری درخواست میدهند. تقریبا در همهی شرایط، وامدهنده ترازنامه و گزارش صوزتحسابهای شما را بررسی کرده تا درباره اعطای وام تصمیمگیری کند. ترازنامه نشان میدهد که شما چقدر بدهی دارید و چه مقدار درآمد کسب کرده و چقدر هزینه کردهاید. علاوه بر صورتهای مالی که باید ارائه دهید گزارش حسابهای داخلی پرداختنی نیز به شما کمک میکند صورتحساب خود را به موقع و اعتبار شرکت خود را حفظ کنید و بتوانید وام دریافت کنید.

هرچقدر یک شرکت معاملات بیشتری انجام دهید ارزیابی عملکرد آن در هر لحظه سختتر میشود. تجزیه و تحلیل صورتهای مالی شرکتها را وادار میکنند حسابها را ببندند و وضعیت مالی واقعی شرکت را به صورت منظم گزارش دهند. به این ترتیب، تجزیه و تحلیل صورتهای مالی میتواند برای بررسی عملکرد شرکت در یک دوره خاص بسیار ارزشمند باشد. مدیران از این اعداد و ارقام ثبت شده برای بررسی بر معیارهایی مانند میزان بدهی، هزینهها، فروش، داراییها و بدهیها استفاده میکنند.

موارد ذکر شده عمدهترین مزایای یادگیری نحوه تجزیه و تحلیل صورتهای مالی به شمار میروند. اگر سرمایهگذار و یا مدیر یک شرکت هستید و هیچگونه آشنایی با حسابداری و صورتهای مالی ندارید برای شروع میتوانید دورههای آموزش حسابداری بازار کار را بگذرانید. در این دورهها با مفاهیم حسابداری و از جمله مفاهیمی مثل صورتهای مالی، ترازنامه، جریان نقدی و … آشنا میشود.

صورت های مالی آینه موقعیت هر کسب و کار و جهت ارزیابی صحیح وضعیت مالی شرکتها است. افرادی که یک کسب کار را اداره میکنند، برای ارزیابی وضعیت مالی شرکت یا کسب وکار خود میبایست به تجزیه و تحلیل صورتهای مالی دسترسی داشته باشند. تعیین بودجه واقعگرایانه، جذب سرمایهگذار، کاهش خطاها، شفافسازی وضعیت مالی ازجمله نقشهای مهم تحلیل صورتهای مالی است.

بهطورکلی، سه بخش در ارزیابی وضعیت مالی شرکتها مد نظر است:

۱ – تعیین هزینه، شامل تعیین هزینههای فنی، تولیدی و بازاریابی میشود! وقتی که فعالیت این بخشها مشخص شد، میبایست هزینهیابی صورت گیرد.

۲ – پیشبینی فروش، هزینه منابع انسانی، هزینههای اداری، هزینه تولید و بهای تمام شده ازجمله بخشهای کلیدی مبحث تعیین هزینه محسوب میشود.

سه گروه از صورتهای مالی در این بخش به شکل تخمینی ارائه میشود! ترازنامه، صورت سود و زیان و صورت جریان وجوه نقد، سه بخش اساسی در مبحث تحلیل مالی کسب و کار هستند.

با استفاده از نسبتها و شاخصهای مالی که به کمک آمار و ارقام صورتهای مالی تنظیم میشوند به سؤالاتی نظیر دوره بازگشت سرمایه، نقطه سر به سر و ارزش فعلی خالص پاسخ داده میشود. در ادامه میخواهیم به طور خاص به نقش صورتهای مالی در ارزیابی وضعیت مالی شرکتها و اهمیت آموزش تجزیه و تحلیل صورتهای مالی اشاره کنیم.

صورتهای مالی، عملکرد و سابقه یک کسب و کار فعال را نشان میدهد! از این روند برای پیشبینی آینده استفاد خواهد شد. وقتی که سابقهای وجود نداشته باشد، برای ارائه پیشبینی، صورتهای مالی را تنظیم میکنند. صورتهای مالی، منعکسکننده آینده کسب و کار هستند. مخاطبان صورتهای مالی افراد زیر هستند:

در این بخش قصد داریم از اهمیت آموزش نحوه تجزیه و تحلیل صورتهای مالی صحبت کنیم.

تمامی اعدادی که در یک ترازنامه ثبت میشود در کسب و کار شما تأثیر دارد. ارزش داراییها، دائم در حال تغییر است و درصدی از ارزش آنها را میبایست برای استهلاک از آنها کم کرد. مشخص بودن ارقامی مثل سود قبل یا پس از کسر مالیات، سود بعد از بهره، استهلاک، مالیات و … در اختیار سهامداران و مدیریت قرار میگیرد و اطلاعات خوبی درباره وضعیت کسب و کار در اختیار آنها قرار میدهد.

مالیات شرکتها بالا بوده و با درآمد آنها نسبت مستقیم دارد! با تهیه و تنظیم دقیق صورتهای مالی میتوان فشار مالیاتی را کاهش داده و منابع را در زمانی کوتاه متوقف کنند و صورتحسابهای دقیق مالی برای دولت نیز ضروری است! چراکه برخی از شرکتها برای جلوگیری از پرداخت مالیات، صورتحسابهای خود را دستکاری میکنند.

تهیه و تنظیم صورتهای دقیق مالی از اشتباهات مالی هزینهبر و تخلف داخلی جلوگیری میکند! با یافتن اختلاف در اعداد محاسبات و تطبیق فعالیتها میتوان تخلف را پیدا کرد. یکی از دلایل آموزش حسابداری مقدماتی، جلوگیری از بروز خطاهای مالی است! یک اشتباه کوچک در محاسبات مالیاتی حتی میتواند شرکت یا کسب و کار را با ورشکستگی روبرو کند.

دقت و صحت اطلاعات در حسابداری، از اهمیت بالایی برخوردار است! برای تسهیل در روند چرخه دریافت و پرداخت، صحت صورتهای مالی اهمیت ویژهای دارد. نحوه محاسبه پرداخت حقوق، دستمزد روزانه و … یا پرداخت سود به سهامداران، کنترل موجودی توسط مدیریت و یا پرداخت طلب بستانکاران! همه و همه از جمله مواردی است که در صورت داشتن آمار و ارقام دقیق از صورتهای مالی امکانپذیر خواهد بود.

تجزیه و تحلیل دقیق صورتهای مالی، باعث به وجود آمدن حس اعتماد میشود! سرمایهگذاران با مشاهده حسابهای دقیق مالی یک شرکت، به آن اعتماد میکنند و سرمایه خود را در این راه قرار میدهند. اگر ترازنامه نشان دهد که شرکت در حال سودآوری است، سرمایهداران، بیشتر به شرکت اعتماد میکنند!

در برخی موارد نیز شرکتها سود را نشان میدهند اما در واقع در حال پنهان کردن زیان شرکت هستند. بنابراین ارائه یک صورت مالی دقیق برای شرکتها، موجب افزایش اعتماد در یک شرکت میشود و برای کسب و کار ضروری است.

برای اینکه مدیر امور مالی، برای توان خرید تصمیم بگیرد میبایست به داراییهای شرکت نگاه کرده و تحلیل صورتهای مالی را بررسی کند. وقتی که ارزش داراییها نیز به شدت کاهش پیدا میکند، میبایست به لزوم فروش داراییها فکر کرد. بنابراین، تجزیه و تحلیل صورتهای مالی، برای تصمیمگیری شرکت بسیار مهم خواهد بود.

پس دریافتید که صورتهای مالی در ارزیابی وضعیت مالی شرکتها چه اهمیت ویژهای دارد! در نظر داشته باشید که صورتهای مالی در هر شرکت بنا به نوع کسب و کار و حجم آن متفاوت است. بدیهی است که این مطالب، تنها بخشی از اهمیت صورتهای مالی است و برای آشنایی بیشتر با صورتهای مالی و همچنین نحوه تجزیه و تحلیل صورتهای مالی میبایست به دنبال آموزش حسابداری بازار کار و آموزش حسابداری مقدماتی بروید. امیدواریم اطلاعات خوبی درباره نقش صورتهای مالی در ارزیابی وضعیت مالی شرکتها کسب کرده باشید.

تجزیه و تحلیل صورتهای مالی شرکت به رهبران کمک میکند فرصتها و مشکلات مالی که شرکت با آنها مواجه میشود را پیدا کنند. صورتهای مالی نبض سلامت مالی شرکت هستند و با یادگیری روشهای تجزیه و تحلیل صورتهای مالی ، مدیران میتوانند بفهمند که آیا شرکت قادر به پرداخت هزینهها، بدهی و یا افزایش سرمایهگذاریها برای توسعه کسبوکار هست یا نه.

تجزیه و تحلیل صورتهای مالی برای ارزیابی عملکرد مالی شرکت در طول زمان و شناسایی روندهای عملکرد و همچنین برای ارزیابی اوراق بهادار صاحبان سهام شرکت، ارزیابی خطرات مالی و انجام دقیق حسابها قبل از ادغام و خرید مفید است.

تجزیه و تحلیل صورتهای مالی به روشهای مختلف و با استفاده از ابزارها و تکنیکهای مختلف انجام میشود. کاربران مختلفی از آموزش تجزیه و تحلیل صورتهای مالی و صورت جریان وجوه نقد استفاده میکنند و ممکن است به بعضی ابزارها و تکنیکها علاقهمند و به برخی دیگر علاقهای نداشته باشند.

از نظر سهام، سرمایهگذاران ممکن است تنها به مطالعه و بررسی روندهای بازار تکیه کنند. تکنیکهای دیگر نحوه تجزیه و تحلیل صورتهای مالی شامل مطالعه اطلاعات نامشهود مانند تیم مدیریت شرکت و یا استراتژی های بازاریابی آن است. هدف سرمایهگذار نیز این است که شرکتهایی را پیدا کنند که کمتر از آنچه در واقع ارزش دارند به آنها بها داده شده است. در مقابل، آنها میخواهند از شرکتهایی که بیشتر از ارزش واقعی بزرگ شدهاند دوری کنند.

نه تنها تمام این موارد برای سرمایهگذاران مهم است بلکه خود شرکتها باید تمام اطلاعات مرتبط را تجزیه و تحلیل کنند تا از وضعیت مالی شرکت خود مطلع شوند و اگر هر گونه تغییری نیاز بود آن را انجام دهند. بنابراین، آشنایی سرمایهگذاران و تیم مدیریت با نحوهی تجزیه و تحلیل صورتهای مالی با کمک روشهایی رایج ضروری است. انتخاب از بین انواع تکنیکهای تجزیه و تحلیل مالی مختلف روند دشواری است اما اگر شکل دقیقی از تجزیه و تحلیل را انتخاب کنید ارزشمند خواهد بود.

یکی از محبوبترین روشهای تجزیه و تحلیل صورتهای مالی، مطالعه اطلاعات مالی گذشته و حل است. گزارشهای ترازنامه و درآمد میتواند به تحلیلگران درباره وضعیت مالی گذشته و حال شرکت اطلاعات مفیدی بدهد. نسبتهای مالی که آمار مالی را با آمار دورهای دیگر مقایسه و تقسیم میکنند به عددی دست مییابند که جنبههای عملیاتی مهم از جمله جریان نقدی، بهرهوری، پوشش بدهی و غیره را نشان میدهد و باز هم اطلاعات مفیدی به شمار میآیند.

البته برخی از سرمایهگذاران ترجیح میدهند در درجه اول به اقدامات بازار اعتماد کنند. آنها ممکن است تکنیکهای تجزیه و تحلیل مالی را بر اساس نحوهای که سهام یک شرکت خاص تغییر میکند انتخاب کنند. استفاده از نمودارهای دادههای قیمت و بدست آوردن میانگین عملکرد قیمت گذشته به سرمایهگذاران اجازه میدهد برآوردی دربارهی پیشبینیهای قیمت در آینده داشته باشند.

برخی از سرمایهگذاران و تحلیلگران از اعداد و ارقام به سمت تکنیکهای تجزیه و تحلیل مالی میروند و ویژگیهایی از شرکت را تحلیل میکنند که نمیتوان آنها را با اعداد و ارقام سنجید. به عنوان مثال، تیم مدیریت یک شرکت ممکن است نیروی محرکه شرکت بوده و تصویری که دیگران از شرکت دارند را شکل دهد. در معرض دید بودن نام برند یک ویژگی نامشهود دیگر است که در این نوع از تجزیه و تحلیلهای مالی استفاده میشود.

در این روشها بیشتر بر احساسات و تجربه مشاهداتی تا هر گونه کیفیت آماری قابل اندازهگیری تکیه میشود. به هر روی روشهای مختلف و تکنیکهای برای تجزیه و تحلیل صورتهای مالی وجود دارد که در زیر به شرح آنها میپردازیم. لازم است که سرمایهگذاران و مدیرانی که با این روشها آشنا نیست با شرکت در دورههای آموزش حسابداری بازار کار به صورت کاربردی و عملی این روشها را فرا گیرند.

نحوه تجزیه و تحلیل صورتهای مالی به صورت افقی چگونه است؟ در تجزیه و تحلیل افقی میتوان فهمید که چه تغییرات ساختاری در یک شرکت در طول زمان رخ داده است. در تجزیه و تحلیل افقی صورتهای مالی، اطلاعات مالی دو یا چند سال شرکت مقایسه میشود. تحلیلگر ممکن است هنگام خواندن صفحات صورتهای مالی اطلاعات مشابهی را پیدا کند. در این روش با مقایسه ارقام و درصدها، پیدا کردن تفاوتهای یک سال مالی با سال دیگر مالی راحت است.

تجزیه و تحلیل افقی صورتهای مالی، اطلاعات مالی را پوشش میدهد که از یک دوره گزارش تا یک دوره گزارش دیگر تغییر میکند. مقایسه موارد موجود در صورتهای مالی مانند هزینه کالاهای فروخته شده و یا درآمد خالص سه ماهه تا سه ماهه دیگر کمک میکند تا مدیر کسبوکار روند پیشرفت کسبوکار را مشاهده کند. در این روش تجزیه و تحلیل ممکن است از دورههای گزارش مختلف مانند ماه، سهماهه یا چندساله استفاده شود.

هدفی که که مدیر کسبوکار در تجزیه و تحلیل افقی صورتهای مالی دنبال میکند این است که آیا مواردی از صورتهای مالی تغییر چشمگیری داشتهاند؟ به عنوان مثال، اگر هزینهی کالاهای فروختهشده ۲۰ درصد افزایش یافت اما درآمد افزایش فروش را منعکس نکرد به این معنا است که شرکت پول بیشتری هزینه کرده است. به همین ترتیب، اگر سود ناخالص افزایش یابد اما سود خالص کاهش یابد، مدیر کسبوکار باید بفهمد که آیا کاهش هزینه نیاز است یا خیر.

این نوع تجزیه و تحلیل عمودی نامیده میشود که چرا که ارقام مالی در صورتهای مالی به صورت عمودی ذکر میشود. تجزیه و تحلیل شامل محاسبه درصدهای یک صورت مالی است. آمار و ارقام موجود در این صورتهای مالی از درآمد این شرکت و ترازنامه گرفته میشود. تجزیه و تحلیل صورتهای مالی عمودی نیز تحت عنوان درصدهای جزئی شناخته شدهاند.

تجزیه و تحلیل عمودی ترکیب ترازنامه را نشان داده و کمک میکند تا به جواب سؤالاتی مانند زیر برسید: شرکت شما از چه ترکیبی از داراییها استفاده میکند؟ چگونه خود را از لحاظ مالی تامین میکند و چگونه ترکیب ترازنامه شرکت با شرکتهای مشابه خود مقایسه شده و دلایل تفاوت در هر یک از آنها چیست؟

در تجزیه و تحلیل عمودی صورتهای مالی عمودی بدون در نظر گرفتن زمان صورتهای مالی بررسی میشوند. این بدان معنی است که خود صورتهای مالی و بدون مقایسه با ماههای دیگر و یا سالهای دیگر مورد بررسی قرار میگیرند. هدف از انجام و آموزش تجزیه و تحلیل صورتهای مالی به روش عمودی این است که ارتباط بین آیتمهای مختلف با یکدیگر در صورتهای مالی را پیدا کنید. رهبران کسب و کار به دنبال بررسی بهرهوری کلی در جریان درآمد و هزینهها هستند. تمام اطلاعات به صورت نسبت بررسی میشوند.

به عنوان مثال، مدیر کسبوکار ممکن است بخواهد بداند نسبت هزینهها به کل درآمدها چقدر است. اگر کل درآمد ۱۰۰.۰۰۰ دلار و هزینه کالاهای فروخته شده ۲۵,۰۰۰ دلار باشد نسبت ۰.۲۵ یا ۲۵ درصد است. بررسی نسبتها کمک میکند بفهمید که عملکرد شرکت در صرف هزینه ها برای تولید کالاها برای فروش و عرضهی آنها به مصرف کنندگان چطور بوده است؟

یکی از ابزارهایی که بیشتر از همه در تجزیه و تحلیل صورتهای مالی استفاده میشود تجزیه و تحلیل نسبت است. تجزیه و تحلیل نسبت ارتباط بین دو عدد در صورتهای مالی را نشان میدهد و امکان ارزیابی عملکرد گذشته شرکت، ارزیابی وضعیت مالی فعلی آن را فراهم کرده و در نهایت، اطلاعاتی به شما میدهد که میتوان برای پیشبینی نتایج آینده شرکت استفاده کرد. این نسبتها محبوب هستند چرا که آنها به آسانی ارزیابی داخلی و همچنین مقایسه بین شرکتها را انجام میدهند.

نسبتها بر اساس فعالیتها یا نقشهایی که شرکتها انجام میدهند و یا اطلاعاتی که ارائه میدهند دستهبندی میشوند. مثلا نسبتهای سودآوری، سودی که قابلیت شرکت را افزایش میدهد میسنجند. چندین نوع تجزیه و تحلیل نسبت وجود دارد که میتوان از آنها در تجزیه و تحلیل صورتهای مالی استفاده کرد. نسبتها ممکن است تمام دادههای مالی یک سال را محاسبه نموده و تحلیلگر رابطهی بین یافتهها را بررسی کند و روندهای کسبوکار در سالهای مختلف را پیدا کند.

تجزیه و تحلیل نسبت ترازنامه، توانایی شرکت در پرداخت بدهیهای خود و میزان اتکای آن به اعتباردهندگان در پرداخت صورتحسابها را نشان میدهد. این یک شاخص مهم سلامت مالی شرکت است. نسبتهای نقدینگی نشان میدهد که عملکرد شرکت در تبدیل داراییها به وجه نقد چگونه بوده است؟ هنگام ارزیابی نسبت نقدینگی، تحلیلگر به بررسی سرمایه در گردش، نسبت جاری و نسبت فوری میپردازد.

سرمایه در گردش جریان پول نقد را ارزیابی میکند. تفاوت بین مجموع داراییهای جاری و مجموع بدهیهای جاری برابر با سرمایه در گردش است. نتیجهی محاسبه سرمایه در گردش همیشه یک عدد مثبت است. نسبت جاری شاخص رایجی است که قدرت مالی را نشان میدهد. نسبت جاری با تقسیم مجموع دارایی جاری بر مجموع بدهیهای جاری محاسبه میشود. نسبت جاری مطلوب ۲ به ۱ خواهد بود. اگر نسبت جاری شرکت کم است راه بهبود این رقم کاهش مقدار بدهیها و یا اضافه کردن سود این شرکت در سرمایه در گردش را در نظر بگیرید.

نسبت سریع، نقدینگی و یا توانایی بازپرداخت به موقع بدهی را ارزیابی میکند. برای محاسبهی نسبت سریع، شما مطالبات، پول نقد و اوراق بهادار دولتی را اضافه میکنید. سپس این عدد را بر مجموع بدهیهای جاری تقسیم میکنید. نسبت سریع شرکت یک ارزیابی مهم بقای شرکت در مواقعی است که درآمد فروش به شدت کاهش باید. با اینحال، محدودیتهایی در تجزیه و تحلیل نسبت وجود دارد:

با تجزیه و تحلیل روندهای گذشته و ارزیابی روندها میفهمید که آیا روندها را باید ادامه داد یا باید مسیر را تغییر داد. تجزیه و تحلیل روند اطلاعات مفیدی درباره عملکرد و رشد شرکت ارائه داده و میتواند به عنوان ابزار پیشبینی و برنامهریزی برای مدیران و تحلیلگران مورد استفاده قرار گیرد.

تجزیه و تحلیل روند با سال اولی که شرکت کسبوکار خود را راهاندازی کرده شروع میشود که سال پایه نامیده میشود. درصدهای سال پایه معادل ۱۰۰ درصد بوده و سالهای دیگر با مقدار سال پایه سنجیده میشوند و به این طریق افزایش یا کاهش در درصدها را میتوان به راحتی نشان داد.

با استفاده از دادههای سال قبل شرکت، تجزیه و تحلیل روند را میتوان انجام داد و تغییرات درصدی در طول زمان در دادههای انتخاب شده را مشاهده کرد. در این نوع تجزیه و تحلیل، تغییرات درصد چندین سال متوالی محاسبه میشوند.

تجزیه و تحلیل روند مهم است چون در درازمدت تغییرات اساسی در ماهیت کسبوکار را نشان دهد. با نگاهی به یک روند در یک نسبت خاص میتوانید بفهمید که نسبت در حال کاهش یا افزایش بوده یا نسبتا ثابت باقی مانده است. از طریق این مشاهدات، میتوان مشکل یا نشانههای مدیریت خوب را پیدا کرد.

در هر کسب و کار و برای افرادی که آن را اداره میکنند اهمیت صورتهای مالی دقیق را نمیتوان دستکم گرفت. بنابراین آموزش تجزیه و تحلیل صورتهای مالی به بهترین نحو بسیار مهم است. برخی از صورتهای مالی مهم که باید یاد بگیرید و برای یک سازمان در هر مقیاس ضروری هستند عبارتاند از:

صورتحساب سود، ترازنامه، صورتحساب حقوق صاحبان سهام، صورتحساب جریان وجوه نقد و صورتحساب درآمد کل. اعدادی که از طریق این صورتهای مالی آشکار میشوند نقش بزرگی در تصمیمگیری، استراتژیهای برنامهریزی، تعیین موفقیت، برآورد شکستها و گفتن داستان شرکت به جهان بازی میکنند.

حتی کوچکترین اعداد در یک ترازنامه میتواند بر کسب و کار تأثیر فوقالعادهای بگذارد. داراییها هرگز همان ارزشی که آنها در ابتدا خریداری شدهاند را ندارند. یک درصد از ارزش آنها را باید برای استهلاک کسر کرد و یا در مواقعی با توجه به نوساناتی مثل افزایش قیمت دلار آنها را تجدید ارزیابی نمود.

یک شرکت ممکن است یک عدد مشخصی را به عنوان درآمد حاصل شده گزارش کند؛ اما چه مقدار از آن، پول نقد واقعی است و چه مقدار از آن حسابهای دریافتی است را باید به دقت ذکر کرد.

ارقامی مثل سود قبل از مالیات، سود پس از کسر مالیات و سود پس از بهره، استهلاک و مالیات همه اعداد مهمی هستند که به سهامداران و مدیریت اطلاعات زیادی دربارهی وضعیت کسب و کار میگویند. از این رو، در روند آموزش حسابداری کاربردی تلاش میشود این بخشهای حسابداری بهدقت آموزش داده شوند..

نرخ مالیات شرکتها بسیار بالا است. هنگامی که شرکتها سود زیادی میکنند، مالیاتی که باید پرداخت کنند نیز به همان اندازه بالا است. صاحبان کسب و کار وقتی که مالیات را به دولت میپردازند، اغلب تعجب میکنند که میزان کمی از پول آنها باقی مانده است. آیا آنها میتوانند فشار مالیاتی خود را کاهش دهند؟

اگر بله پس آنها به دقیقترین اعداد مالی ممکن نیاز دارند. در غیر این صورت، تمام منابع آنها را میتوان در یک زمان بسیار کوتاه توقیف کرد. در مقابل، برای دولت، صورتحسابهای دقیق مالی ضروری است چراکه بسیاری از شرکتها، گزارشهای خود را تنها برای جلوگیری از پرداخت مالیات دستکاری میکنند.

صورتهای مالی دقیق نیز برای جلوگیری از اشتباهات پر هزینه و یا تخلف داخلی در اوایل این روند ضروری است. اگر هرگونه فعالیت غیرقانونی در حال وقوع است، هیچ راهی بهتر از یافتن اختلافات در اعداد وجود ندارد. اگر اشتباهی صورت گرفته است، از طریق فعالیتهای تطبیق میتوان آنها را پیدا کرد.

به همین دلیل است که شرکتها زمان زیادی را صرف تطبیق دفتر حساب و چک کردن هر ورودی میکنند بهطوریکه آنها میتوانند کسی که هر بخشی از کسب و کار را دستکاری کرده است و یا خطای حسابداری را انجام داده است بیابند.

یکی از مهمترین دلایل آموزش صورت های مالی برای جلوگیری و کاهش اینگونه خطاها و اشتباهات است. چرا که اشتباهی کوچک در محاسبات میتواند به زیان و یا ورشکستگی شرکت منجر شود. بانکداری سرمایهگذاری بانکی برای مدتها در معرض بسیاری از جرائم حسابداری برای پوشش زیانهای تجاری بزرگ بوده است. ناکارآمدی سیستمهای گزارشگری مالی امکان مخفی کردن زیانها را میداد. به همین دلیل قانونگذاران از بانکها و دیگر شرکتهای تجاری درخواست کردند که به روشهای حسابداری داخلی خود بیشتر توجه کنند.

بیش از هر چیز دیگری، صورتهای دقیق مالی حس اعتماد را در شرکت القا میکند. سرمایهگذاران باید ببینند که یک شرکت کار خود را بهخوبی انجام میدهد و آنها میتوانند پولی که به سختی به دست آوردهاند را در کسب و کار خود سرمایهگذاری کنند. است. اگر ترازنامه نشان دهد که شرکت در حال سود کردن است بسیار عالی؛ اما بعضی مواقع ترازنامه بسیاری از شرکتها سود را نشان داده است اما بعداً مشخص شده است که آنها زیانها را پنهان میکردهاند.

شرکتهای در مقیاس بزرگ مانند انرون و ورلدکام و شرکتهای حسابداری موفق مانند آرتور اندرسن به دلیل نقش آنها در دستکاری صورتهای مالی بسته شدند. پس از بنابراین، پس از تجربههای اینچنینی، جای تعجبی ندارد که جهان در مورد صورتهای مالی دقیق بیش از پیش نگران است. دولتها قواعد تطبیق و حسابداری دقیقتری تدوین کردهاند. به طوری که شرکتها وسوسه نشوند دربارهی اعداد مالی خود گزارش غلط و دروغین دهند.

در حسابداری صحت و دقیق بودن اطلاعات حسابداری بسیار مهم است. به منظور بهینهسازی چرخههای حسابهای دریافتی و حسابهای پرداختی، صحت صورتهای مالی نقش کلیدی ایفا میکند. پرداختهای دیگر حقوق و دستمزد روزانه است که باید پرداخت شود (حقوق و دستمزد)، سود سهام است که باید به سهامداران داده شود، موجودی است که باید مدیریت و کنترل شود و طلبکاران که لازم است طلب آنها پرداخت گردد.

همه این کارها را نمیتوان انجام شود مگر اینکه اعداد درست و دقیق باشند. اگر پرداخت وام عقب افتاده است در آن صورت شرکت باید بداند چه میزان بهره باید بپردازد و یا دریافت کند. محاسبات ریاضی را تنها میتوان با ارقام صحیح انجام داد.

تجزیه و تحلیل صورتهای مالی هنگام تصمیمگیری بسیار مهم است. مدیر امور مالی به مقدار داراییهایی که او در حال حاضر دارد نگاهی میاندازد و درباره توان خرید بیشتر تصمیم میگیرد. هنگامی که ارزش داراییها به شدت مستهلک میشود این سوال مطرح میگردد که آیا لازم است که داراییها را به فروش رساند.

تمامی موارد بالا نشان میدهد که آموزش حسابداری بازار کار به نحوی جامع و حرفهای برای شرکتها مهم است. اگرچه شرکتها سعی میکنند کسانی را برای کارهای حسابداری شرکت انتخاب کنند که از مهارت و دانش فراوان برخوردار باشند ولی گاهیاوقات با استفاده از آموزش حسابداری کاربردی حین کار تلاش میکنند آنها را با جدیدترین فرایندها، اطلاعات و نرمافزارهای حسابداری برای هرچه بهتر انجام دادن فعالیتهای حسابداری شرکت تشویق کنند.

✔️ اگر قصد یادگیری حسابداری از پایه تا پیشرفته را دارید با انتخاب پکیج صفر تا صد حسابداری ویژه بازار کار تمام تکنیکها و مهارتهای کلیدی که لازم است برای ورود به این حرفه بیاموزید را بصورت یکجا در اختیار شما قرار خواهیم داد.

![]()

هم اکنون بازار کار حسابداری به شدت نیازمند حسابداران ماهر، با تجربه و مسئول است. چنانچه یک حسابدار ب

حسابداری پیمانکاری فرایند پیچیده و دشواری است. این نوع از حسابداری شامل وام، صدور صورتحساب، هزینهه

طراحی کدینگ حسابداری برای تمام سازمانها، شرکتها و کسب و کارها اعم از کوچک و بزرگ یا دولتی و خصوصی